DTÖ Ticaret barometresi ve otomotiv ürünleri bileşenindeki gelişmeler

DTÖ Ticaret barometresi ve otomotiv ürünleri bileşenindeki gelişmeler- Nasıl Bir Ekonomi / 04.09.2023

Dünya mal ticaretinin gidişatı hakkında güncel gelişmelere göre gerçek zamanlı bilgi sağlayan Dünya Ticaret Örgütü (DTÖ) mal barometresi bileşik öncü bir gösterge niteliğinde. Barometrenin 100'den büyük olması ticaret hacminin trend üzerinde; 100'den aşağı olması ise ticaret hacminin trend altında gerçekleşmesi ile ilgili. 24 Ağustos'ta yayımlanan DTÖ mal barometre okuması, mayıs ayında yayınlanan 95.6 değerinden 99.1'e yükseldi. İki çeyreklik düşüşten sonra ikinci çeyrekte yükselmeye başlayan mal ticaret hacmi trendin az da olsa altında kaldı.

2023'ün ilk çeyreğinde mal ticaret hacmi, 2022'nin dördüncü çeyreğinde başlayan gerilemenin devam etmesiyle yıllık bazda %1.0 oranında; çeyreklik bazda ise %0.3 düşmüştü. 2023'ün ilk çeyreğindeki mal ticaret hacmindeki düşüşte Ukrayna'daki savaş ile bağlantılı olarak yüksek gıda ve yüksek enerji fiyatları, gelişmiş ekonomilerde enflasyon ile mücadele kapsamında izlenen sıkı para politikaları da dahil olmak üzere birçok faktör rol oynadı. Bilhassa Avrupa Birliği ve Çin'deki büyümenin yavaş olmasının da etkisiyle dünya genelinde ithalat talebi zayıf kaldı. Bu gelişmeler, DTÖ'nün Nisan ayında yayınladığı 2023'ün mal ticaret hacminde %1.7'lik artış öngören tahmininden biraz düşük kaldı. Ancak yılın ikinci yarısında ticaret beklendiği gibi toparlanırsa öngörülen rakama erişme şansı var.

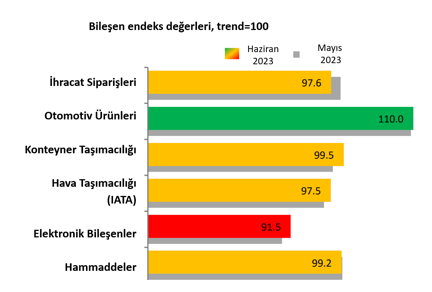

Barometre bileşenlerinden konteyner taşımacılığı (99.5), ihracat siparişleri (97.6), hammaddeler (99.2) ve hava taşımacılığı (97.5) göstergelerinin son değerlerine bakıldığında trend seviyesine çok yakın olduğu görülüyor. İstisnası ise 110.0 ile trendin oldukça üstüne çıkan otomotiv ürünleri endeksi. Elektronik bileşenler endeksi ise 91.5 ile trendin bir hayli altına düşmüş durumda. Japonya'da otomotiv ürünleri ihracatının yükselişi 2023'ün ilk yarısında GSYİH büyümesinin beklenenden güçlü bir şekilde gerçekleşmesine katkıda bulundu.

Çin ekonomisinde önemli yere sahip araç ihracatı da son aylarda ivme kazanıyor. Moody's Analytics raporuna göre Çin 2023 yılı sonunda dünyanın en büyük araç ihracatçısı olan Japonya'nın yerini alabilir. Bu ivmede dünya genelinde artan elektrikli araç talebinin etkisi yadsınamaz. 2023'ün ilk yarısında Çin'in elektrikli araç ihracatı bir önceki yılın aynı dönemine göre neredeyse iki katına çıktı. Çin'in lityum iyon batarya hücresi üretimindeki karşılaştırmalı üstünlüğü elektrikli araç üretim maliyetleri konusunda Çin'e avantaj sağlıyor. Esasında Çin uzun süredir elektrikli araç teknolojisine yatırım yapıyor. 2009-2019 yılları arasında Çin'in elektrikli araç teknolojisine devlet yatırımının 100 milyar dolara ulaştığı tahmin ediliyor. Bu yatırımlar Çin'in araç satışlarının beşte birini; araç ihracatının ise yaklaşık üçte birini bataryalı araçların oluşturmasına katkıda bulundu. Ukrayna'daki savaştan sonra Batılı araç üreticilerinin çoğunun Rusya'daki operasyonlarını durdurması, Çinli rakiplerinin pazar paylarını artırmasına fırsat tanıdı. 2023'ün ilk yedi ayında Rusya Çin'den 405.000'den fazla araç ithal etti. Böylelikle ithal edilen araç sayısı bir önceki yılın aynı dönemine göre 5.7 katına çıktı. Değer bazında bakıldığında ise bir önceki yılın aynı dönemine göre 7.5 kat artarak 5.65 milyar dolara ulaştı.

Elektrikli araç ve batarya konusunda Avrupa, Çin'in en büyük ticaret ortağı. 2022'de küresel elektrikli araç ihracattaki payını %35'e çıkaran Çin, ürettiği ve Avrupa pazarında sattığı elektrikli araçların payını da 2022'de %16'ya yükseltti. 2023'ün ilk yarısında Çin'in Avustralya'ya araç ihracatı üç katına çıkarak 100.000'e; İspanya'ya ise 17 katına çıkarak yaklaşık 70.000 araca erişti. Öte yandan Çin'den Avrupa'ya ihraç edilen elektrikli araçların yaklaşık olarak %20'sini Çin'de bulunan Avrupalı Orijinal Ekipman Üreticileri (OEMs), %40'ını ise Çin'de bulunan Amerikalı üreticiler üretiyor. Fitch Ratings geleneksel Avrupalı otomobil üreticileri ile Avrupa'nın ithal ettiği elektrikli araçlar arasında ana çekişmenin 30.000-40.000 Euroluk C segment araçlarda yaşanacağını tahmin ediyor. Ayrıca içten yanmalı motorlarla çalışan araçlar için hazırlanan Euro 7 standartları ve Avrupa Komisyonu'nun duyurduğu Kritik Hammaddeler Yasası kapsamındaki tartışmalar dikkate alındığında Avrupalı OEM'lerin sermaye giderleri ve Ar-Ge maliyetlerinin 2023'te %0.5 oranında artması bekleniyor. Asyalı batarya hücre tedarikçilerine bağımlılığı azaltmayı hedefleyen Avrupa'daki batarya fabrikası projelerinin de Avrupalı OEM'lerin yatırım ve finansman maliyetlerini artıracağı öngörülüyor.